说起最近最火的赛道,无疑是特斯拉的人形机器人引爆的机器人界作为制造业皇冠上的明珠,昔日的机器人概念股备受瞩目其中,减速器作为核心部件之一,最受追捧除了仲达立德和双环驱动连续涨停,还有最近三个月涨幅在300%左右的绿谐

可是,当大家最终关注机器人赛道的时候,这位在谐波减速器领域打破国外垄断的领军人物已经在转移目光了。

01

率先实现一超地位

减速器是连接动力源和执行机构的中间机构,具有匹配转速和传递扭矩的作用在减速器的分类中,精密减速器回程间隙小,精度高,使用寿命长,更加可靠稳定主要应用于机器人,数控机床等高端领域,主要分为RV减速器,行星减速器和谐波减速器

在绿色谐波打破垄断之前,谐波传动技术在中国已经应用了半个世纪,但最初主要应用在军事和航天领域在民用领域,国产品牌在整个减速机行业的存在感比较低,集中在中低端精密减速机被日本哈默纳科为代表的外资牢牢控制由于精密减速器占机器人成本的30%,对外资的依赖一直制约着中国机器人产业的发展

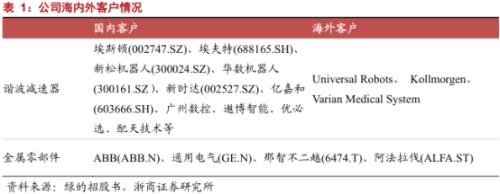

严格来说,没有全资子公司苏州恒佳金属,就没有绿谐的今天1999年,格林现任谐波控制员之一,董事长左玉玉加入恒佳金属,带领公司逐步向精密零部件领域拓展,成为ABB,通用电气,那智不二周助等知名企业的供应商

看到国内谐波减速器的替代机会,恒佳金属于2003年引入李茜,与左玉玉共同开发谐波减速器2011年1月,左宇创办了绿谐3月,首台绿色谐波减速器样机被送往江苏省减速器产品质量监督检验中心进行检测自此,国有品牌在谐波减速器的外资垄断中四分五裂

2013年,国内机器人厂商Eft开始批量采购绿色谐波谐波减速器2016年底,绿谐与环球机器人签署协议2018年,格林谐波的出货量已经占到谐波减速器国内市场的21%,仅次于哈默纳科尤其是在国产自主品牌机器人领域,市场占有率达63%,远超同行

绿谐也是行业内为数不多的能够实现减速机产品全产业链覆盖的厂商从基础原材料的研究与选择,零部件的粗加工,精密加工到整个谐波减速器的装配,都可以独立完成因为谐波减速器的突破,绿谐波是国内同行业唯一参与行业GB/ T30819—2014《机器人用谐波齿轮减速器》等三项国家标准起草的企业

02

性能将在2021年爆发。

本土品牌的一超地位不会凭空而来,持久的R&D投资必不可少。

a股中,仲达立德和双环传动都在积极布局减速机业务前者涉及谐波减速器和RV减速器,后者侧重于RV减速器作为初创企业,绿谐的R&D投资额虽然不高,但R&D投资额占营收的比例却遥遥领先自2017年以来,每年超过9%的收入投入R&D,2018—2020年超过11%

2021年,R&D投资的比例降至10%以下,其中一个原因是收入的快速增长2021年,绿谐总营业收入同比增长104.77%,归母净利润同比增长130.56%,增速远超最近几年而R&D投资仅同比增长71.32%至4116万元

各项业务中,工业及服务机器人零部件收入3.59亿元,同比增长133.8%,收入占比81.04%,较上年上升近12个百分点一个合适的商业支柱而且在原材料大幅涨价的背景下,绿谐的综合毛利率同比增长5.3个百分点,达到52.5%

这主要是规模效应和对期间费用率的控制截止2021年底,格林的谐波产能已经达到年产30万台谐波减速器,仅上市9万台/年产能提升后,2021年青谐期费用率为11.07%,同比下降5.28%

没有效率,就很难支撑规模2021年,绿谐存货周转天数为262.1天,比上年下降154.61天除了存货,应收账款的周转效率也在提高2021年周转天数为41.31天,比上年减少22.46天

当然,伴随着规模的扩大,绿谐的负债率也有所上升,从2020年的7.02%上升到2021年的12%但净资产收益率也回升至10.3%,同比上升5.4个百分点,为最近三年最高

03

稳定性有待提高。

由于业务过于依赖机器人行业的需求,绿谐的业绩稳定性不高所以2021年的高业绩增长趋势能持续多久是个问题

2018年,格林谐波收入和净利润分别增长24.95%和33.92%但2019年,两项指标分别下降了15.32%和10.13%,库存周转天数和平均回款周期也是最近几年来的最高值

绿谐在招股书中解释,2018年营业收入大幅增长,主要是公司率先实现谐波减速器的规模化生产,打破了国际品牌的垄断并通过改进产品技术,提高产品产量,加大市场开拓力度,市场占有率逐步提高

2019年业绩下滑受实体经济增速放缓影响2018年第四季度,汽车,3C等下游工业机器人景气度下降,机器人行业整体产量下降,谐波减速器需求趋紧

因此,即使机器人的长期前景看好,绿谐也在尽力减少对机器人行业的依赖,以求更稳定的发展。

事实上,谐波减速器由于其体积小,精度高,传动效率高的优点,除了机器人之外,还广泛应用于数控机床,半导体设备,新能源,航空航天等领域而且伴随着制造业的高端化发展,这种需求越来越高以行业老大哈默纳科为例2012年至2020年,其非机器人业务销售额占总销售额的45%以上

绿色谐波拓展的一个重要方向是机电一体化。

机电一体化是将伺服系统,谐波减速器,传感器等零部件集成为模块,从而提高减速器的功能属性和适用场景,减少厂商采购的零部件种类,减少安装环节,提高集成效率。

机电产品主要应用于医疗器械,半导体设备,新能源设备等高端装备领域目前绿色谐波聚焦的下游应用主要是机床,其中用谐波转台替代五轴数控机床的A/B/C轴是公司最近几年来的重点研发方向之一

虽然是工业机床,但是我国机床的数控化率并不高国家统计局数据显示,2019年我国新生产的金属切割机数控化率仅为38%,而德国,美国,日本都在70%以上而《中国制造2025》明确提出:2025年我国关键工序数控化率提高到64%

2019年绿谐机电一体化产品收入占比仅为1.47%,2021年上升至5.07%收入也从271.32万元增长到2021年的2248.47万元

此外,在机器人领域,绿谐也在拓展不同于减速器的电液伺服系统电液伺服以液体作为动力传递和控制的介质,具有响应速度快,功率质量比大,抗负载刚度大的特点

四足机器人是电液伺服的重要下游应用东吴证券表示,国内外四足机器人性能差距较大,主要体现在负载能力上这主要是由于驾驶模式的不同与马达伺服相比,电液伺服可以显著提高负载能力

绿色谐波方面,伴随着柯美高科,弗莱谐波,汉祖传动等企业在谐波减速器方面的突破,主机厂有了更多的选择,行业竞争更加激烈伴随着中国高端制造能力的提升,绿色谐波的压力也大幅增加

所以,除了继续引领机器人用谐波减速器,还真的需要在非机器人领域做一个前瞻性的拓展当然,对于还在做大蛋糕的机器人行业来说,这种同行带来的压力是可控的

需要注意的是,在产品端,2021年绿色谐波机电一体化产品的毛利率仅为37.51%,比谐波减速器和金属件低15.67个百分点分行业来看,机械设备及零部件业务毛利率为42.44%,低于工业及服务机器人零部件业务10个百分点伴随着非机器人业务收入的增加,绿谐的综合毛利率必然下降

可是,就像减速器一样,非机器人领域的扩展是为了更好的操作而主动减速的绿色谐波。

下一篇:返回列表

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。