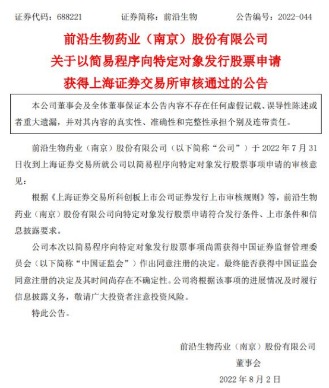

前沿生物昨日晚间发布关于申请以简易程序向特定对象发行股份获得上交所审核通过的公告日前,前沿生物制药股份有限公司收到上海证券交易所关于公司通过简易程序向特定对象发行股份申请的审核意见:根据上海证券交易所《科技创新板上市公司证券发行上市审核规则》的规定,前沿生物制药股份有限公司向特定对象发行股份的申请符合发行,上市和信息披露的要求

本次募集资金投资项目符合行业发展趋势,符合公司发展战略,有利于拓展公司业务领域,丰富产品管道,提升公司长期盈利能力和综合竞争力,实现公司长期可持续发展,维护股东的长期利益。

本次非公开发行股票为在中国境内上市的人民币普通股,每股面值人民币1.00元本次发行采用通过简易程序向特定对象发行股份的方式,在证监会作出注册决定后十个工作日内完成缴款

本次发行对象为郑捷投资集团有限公司,诺德基金管理有限公司,谢辉,国都创业投资有限公司—国都本富2号定投私募基金,青岛郑捷海城贸易有限公司,瑞银集团,百年保险资产管理有限公司—百年人寿保险有限公司—分红险产品,国都创业投资有限公司—国都本富3号定投私募基金所有发行人以人民币现金认购公司本次发行的股份,价格相同上述发行对象在本次发行前后与公司不存在关联关系,本次发行不构成关联交易

本次采用简易程序向特定对象询价发行股票,定价基准日为发行期首日发行价格不低于定价基准日前20个交易日公司股票交易均价的80%根据投资者的认购报价,并严格按照《认购邀请书》确定发行价格,发行对象和配售股份的程序和规则,确定发行价格为13.51元/股

根据本次发行的投标结果,本次向特定对象发行股份数量为20,000,000股,不超过公司2021年年度股东大会决议授权的上限,相应募集资金金额不超过3亿元人民币及最近一年末净资产的20%。

本次发行的发行人认购的股份自本次发行结束之日起六个月内不得转让。

本次发行的股票将在上海证券交易所科技创新板上市交易本次非公开发行股票前累计未分配利润由本次发行完成后公司新老股东按本次发行后的股份比例分享本次发行决议的有效期自公司2021年年度股东大会召开之日起至2022年年度股东大会召开之日止

截至本计划披露日,东协通过简木,南京简木,简木商务,南京宇航,南京建数间接控制公司31.59%股份的表决权,为公司的实际控制人根据本次发行的投标结果,本次向特定对象发行股份数量为2,000万股本次发行完成后,东协将控制公司29.92%股份的表决权,仍为公司的实际控制人因此,本次发行不会导致公司控制权变更

本次发行相关事宜已经公司第二届董事会第二十二次会议审议通过,并获得2021年年度股东大会授权根据股东大会授权,公司第三届董事会第二次会议确认了投标结果及具体发行方案本次发行拟获得的授权,批准和核准包括:上海证券交易所审核并作出公司发行符合发行条件,上市条件和信息披露要求的审核意见,中国证监会对公司本次发行的注册申请作出核准注册的决定

中信证券股份有限公司《关于前沿生物制药股份有限公司2022年以简易程序向特定对象发行a股股票的保荐书》显示,中信证券股份有限公司为本次非公开发行股票的保荐机构,保荐代表人为周友,罗松。

下一篇:返回列表

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。